中国手机市场深度数据解读:华米OV的换机用户都去哪儿了?

文/壹观察 宿艺

中国智能手机市场从未进入如此“萧条”时刻。

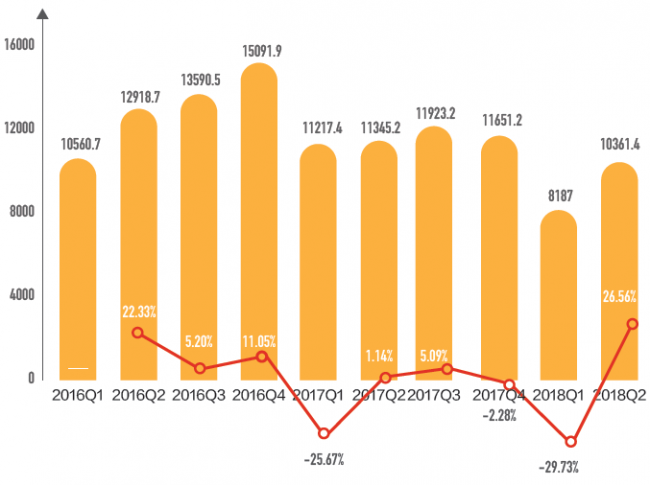

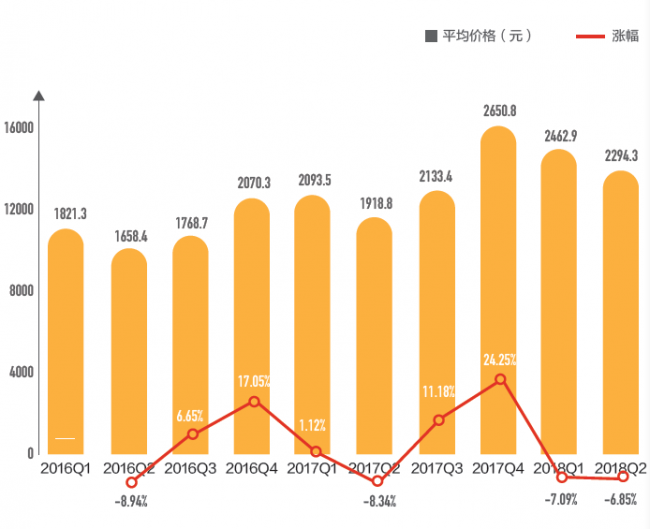

根据工信部旗下中国信通院公布的数据显示,2018上半年国内手机出货量1.96亿部,同比下降17.8%。同期的两个数据同样令人关注:国内智能手机平均销售价格在2017年四季度达到顶峰(2650元),随后也调头下滑,今年前两个季度已出现两次约7%的同比下滑。上半年新机型发布更是同比下降了30%。

这也是近十年来,中国智能手机市场在出货量、销售额、手机平均销售价格、上市机型数量同时出现大幅下滑情况。

更令国产手机企业焦虑的是,在2020年5G到来之前,预计中国手机市场都将笼罩在“至暗时刻”。零和博弈的存量市场,意味着一家企业获得“增量”,必然导致竞品企业“减量”,争夺换机用户至关重要。“用户从哪里来?换机去了哪里?谁是精准的目标用户群?”成为每个手机企业的“终极三问”。

今日头条联合京东手机、中国信通院近期推出的《2018上半年用户手机换购行为洞察白皮书》(以下称白皮书),聚合了国内精准的用户换机大数据、线上销售大数据和入网监测大数据,成为身处成熟换机市场的每家手机企业重要参考依据。

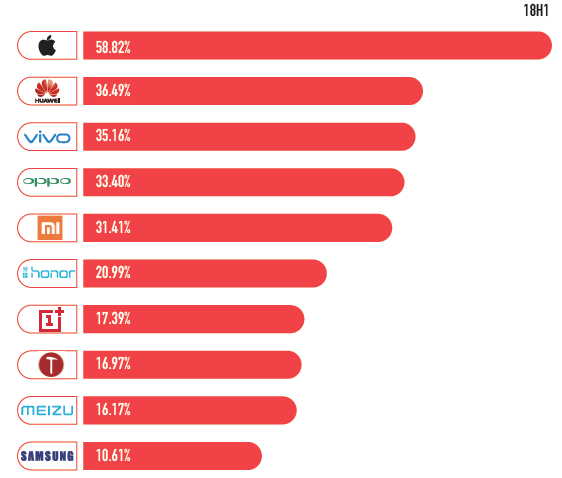

手机品牌用户忠诚度:华米OV超过30%

用户换机过程中的留存率,是衡量用户品牌忠诚度的核心数据。

头条指数数据显示,苹果用户的品牌忠诚度为58.82%,也就是10个iPhone用户在购买新机时约6个依然会选择苹果,明显高于Android手机品牌。国产手机企业中,华米OV用户品牌忠诚度皆超过30%,表明品牌集中化趋势还将不断加速。华为用户品牌忠诚度达36.49%,位居Android手机品牌第一,并且是连续五个半年用户品牌忠诚度数据一直呈上涨趋势的手机品牌,这必然会推升其市场份额的不断高涨。Canalys公布的数据显示,华为今年二季度国内市场份额已达27%,打破了智能手机时代以来单品牌份额的最高纪录。

TOP6-10品牌中,除了荣耀之外,其他四家手机品牌用户忠诚度皆低于20%,三星更是跌至10.61%,也就是10个现有三星用户在换机过程中,只有1个仍选择购买三星手机。

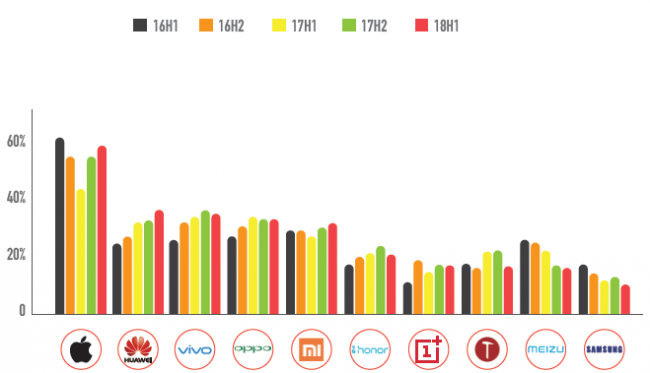

主要品牌逐半年换机留存率变化

综合来看,在连续五个半年中,华为、OPPO、vivo的用户品牌忠诚度上升趋势较为明显,苹果、小米在下跌后均出现了反弹,而魅族和三星则呈现明显的连续下滑趋势,表明两家企业在国内市场目前还未出现“触底反弹”趋势。

主要品牌18年上半年逐月换机留存率变化

重要新品的发布会对换机留存率有较为明显的提升,比如3月的三星S9、4月的华为P20、5月的一加6、6月的小米8等,这应该也是今年以来OPPO、vivo、荣耀、小米等手机品牌明显加强换机节奏,甚至推出新产品系列的重要原因。

低端机型销量与用户忠诚度往往呈反比

在各Android手机品牌的主要产品系列中,用户品牌忠诚度最高的前十大系列分别是:华为Mate 系列、小米Max系列、华为P系列、小米Note 系列、vivo X系列、华为麦芒系列、vivo Y系列、OPPO A系列、OPPO R系列、华为nova系列。

换机留存率前十大产品系列,均来自“华米OV”四个品牌,表明用户不仅品牌忠诚度提升,对具体产品系列也呈现偏好优势。比如华为Mate系列、小米 Max系列的用户换机留存率皆超过40%,表明大屏旗舰机型的用户品牌忠诚度更高。

前十大产品系列中,华为一家就占据了四席,并且分布在2000-6000元价格段,带动了华为整体品牌势能和市场份额的明显“逆市”增长。

小米、OPPO、vivo各占两席,其中小米Max和Note系列用户的品牌忠诚度皆超过37%,表明小米用户对小米中高端大屏产品较为满意。不过占其出货量80%左右的红米系列,属于典型的销量高但品牌忠诚度低的产品,在短时间内虽然推高了销量,但长时间却对整体品牌的用户忠诚度和口碑造成伤害,成为品牌高端化上的天花板。比如小米主力的数字系列,用户品牌忠诚度只有30%,跟华为OV的中高端出货机型存在较大差距。

另一个值得关注的是vivo Y系列、OPPO A系列,虽然被各自企业定位于入门机型,但用户留存率皆超过33%,一方面的原因是其产品定位都在1000元以上,并没有介入红米系列惨烈的低端产品价格战,其用户群在看重价格同时对品牌也有一定的诉求,另一方面OV的渠道渗透和强势倒流也起到了推动作用。

用户是谁?

成熟换机市场,最重要的是要留住用户,但这个前提是必须清晰的知道用户是谁?今日头条此次发布的白皮书,详细公布了头条用户使用各品牌主要机型的用户画像大数据:

苹果iPhone X

苹果iPhone X作为中国市场8000元以上的绝对高端旗舰主力机型,其一二线用户占比超过70%,男女比例较为均衡(女性用户占比52%),24-30岁用户占比35%,31-40岁用户占比38%,主要用户群年龄较为成熟,对时尚、科技、财经等领域的感兴趣程度高于全网整体水平,这与其产品定价偏高有直接关系。

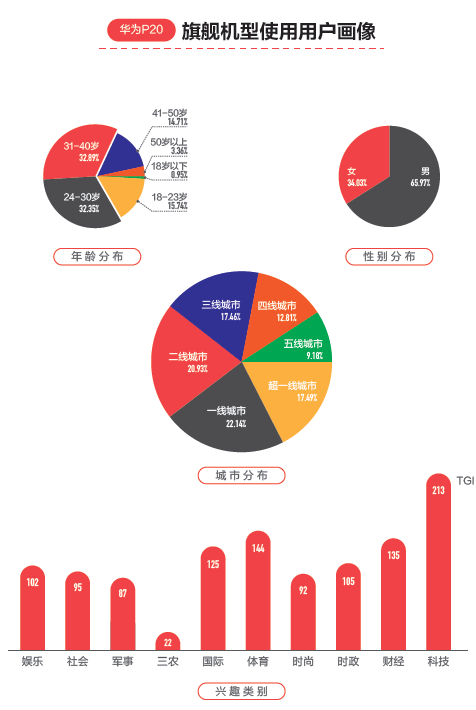

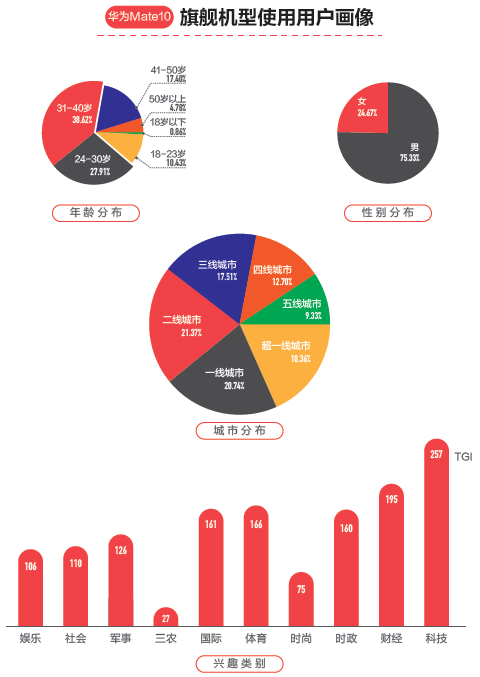

华为P20与Mate10

华为近两年在高端旗舰手机上非常成功,旗下Mate系列和P系列成为中国手机市场4000-6000元的优势机型,用户品牌忠诚度都超过或接近40%,其用户群画像业内也一直非常感兴趣。根据华为官方公布的数据,Mate 10系列上市以来全球销量突破1000万部,P20系列今年上市四个月全球销量突破900万部。

从数据来看,华为P20和Mate10用户在城市圈层分布上比较相近,一二线用户占皆为60%,但P20用户的年轻化趋势更明显,18-30岁用户占比超过51%,女性用户占比34%,对科技、财经、体育内容比较感兴趣。Mate 10用户31-40岁用户占比39%,31-50岁用户占比56%,男性用户占比75%,对科技、财经、体育、国际、时政内容都比较感兴趣,与P20用户在年龄和人群差异上较为明显。表明华为两款旗舰的差异化产品策略较为成功,有助于其在中高端市场获得更高的市场份额。

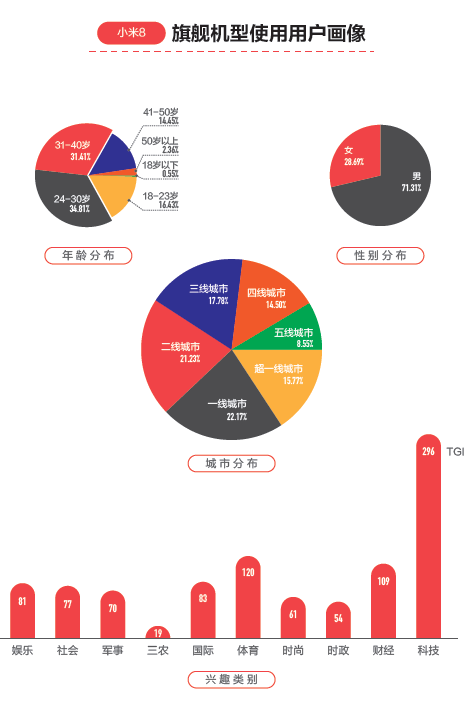

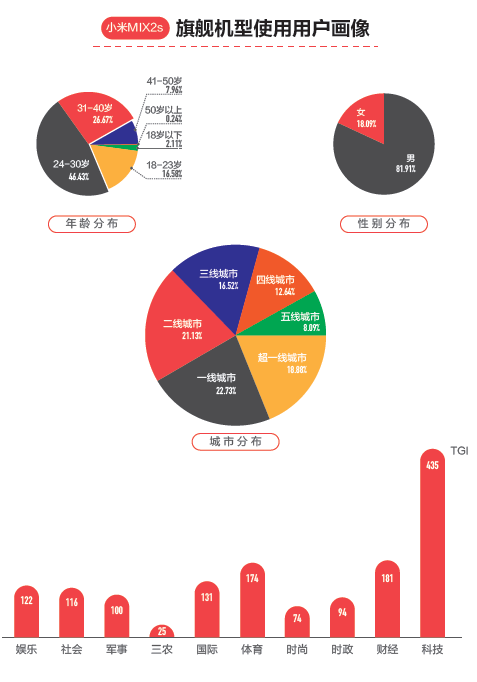

小米8与小米Mix 2s

小米8与小米Mix 2s都是今年上市的骁龙845旗舰机型,代表了小米最高端的用户群。从城市圈层分布上来看,一二线用户占比分别为59%和62%,较为接近。小米Mix 2s设计较为前卫,用户群比较年轻,18-30岁用户占比超过63%,小米8设计相对保守,被称之为“最像iPhone X的Android手机”,用户群也相对偏大,24-30岁用户占比35%,31-40岁用户占比31%,两者占比达66%。

值得关注的是,小米是“直男用户”最严重的TOP品牌,比如小米8男性用户占比超过71%,小米Mix 2s男性用户占比更是高达82%,对科技内容的关注程度远高于平均水准。对于小米来说,如何让自己品牌“变软”,获得更多的女性用户群关注,是其在中国市场扩大市场份额面临的一大挑战。

OPPO R15

OPPO R15则是“软萌妹子”用户群的典型代表机型。从数据来看,女性用户占比63%,其中18-23岁用户占比32%,18-30岁用户占比64%。在城市圈层分布上,一二线用户占比45%,三线用户占比23%。用户群对时尚、娱乐内容比较感兴趣。

OPPO今年6月发布了Find X机型,不过大规模上市时间从7月开始,预计会在下一次头条白皮书的数据中有所展现,也是OPPO今年在品牌科技化与一二线高端市场进行突破的主力机型。

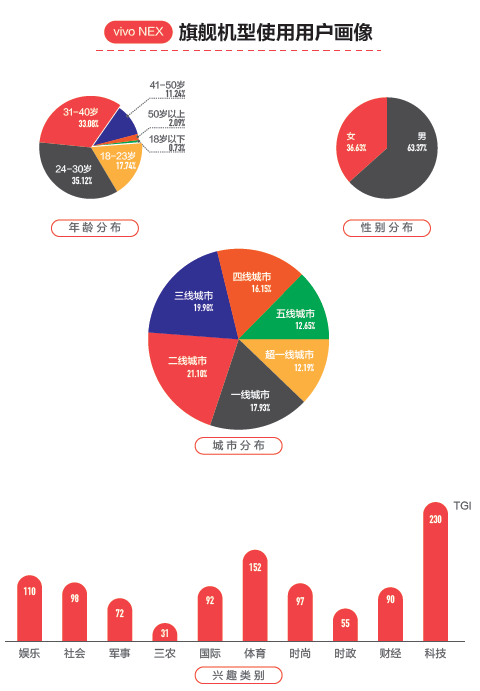

vivo X21与NEX

vivo与OPPO传统用户群非常相近,但近年来vivo明显加强了体育、科技类营销,产品也变得日趋“硬朗”化。作为今年6月发布的新产品系列,NEX代表了vivo在科技和高端旗舰市场的新探索,其用户群画像也同样被业内所关注。

从数据来看,vivo X21男性用户占比58%,超出了之前业界依旧对这个系列“偏女性”的预估,24-30岁用户占比32%,18-23岁用户占比24%,31-40岁用户占比26%,用户群年龄段分布较为平均,这也是vivo X21销售成绩一直不错的重要原因。根据赛诺之前公布的数据,vivo X21从上市起就延续了vivo X系列的爆款态势,在3000-4000元中高端线下市场,上市第三周销量就超过了目前国内同价位段的所有机型。在城市圈层分布上,一二线用户占比43%,二线城市占比23%,与OPPO R15比较相似。

vivo NEX男性用户占比高达63%,一二线用户占比达51%,24-30岁用户占比35%,31-40岁用户占比33%,对科技、体育内容的关注度明显高于行业均值。作为一款3900-4500元档位的高端旗舰机型,从用户群区隔、一二线高端市场突破来看,NEX可以说都达到甚至超过了vivo预期,也让业内对其未来高端旗舰新品的定义有了更多期望。

荣耀10与V10

作为荣耀最重要的“双旗舰”系列,互相之间能否进行清晰的用户群区隔一直是业界的关注点。

从数据来看,荣耀10与V10的女性用户占比分别为47%和28%,18-30岁用户占比分别为55%和54%,一二线用户占比分别为55%和54%。表明其用户群在城市圈层分布上较为平均,这与荣耀在线上+线下的均衡性和三线以下市场的渠道下探有关。同时荣耀10的女性用户占比明显高于V10,让荣耀有能力可以覆盖更多年轻时尚用户群体,这与小米的现有用户群明显不同。

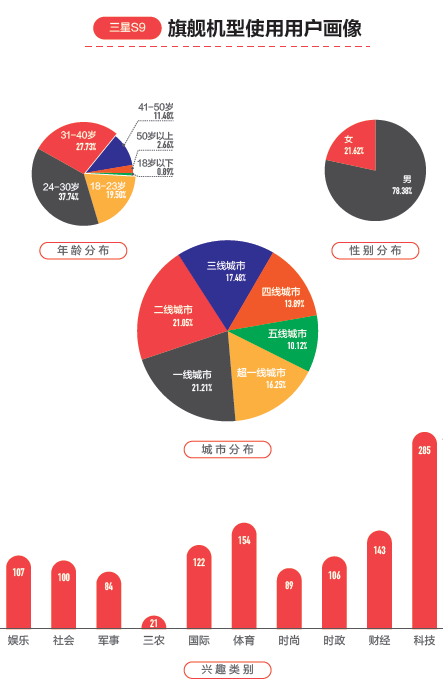

三星S9

三星手机中国市场份额虽然已跌至1%左右,但在iPhone X价格提升至8000元以上后,三星旗舰系列仍旧是中国市场6000-8000元价位的竞争者之一。

从数据上来看,三星S9用户男性占比63%;一二线用户占比50%,分布较为均衡;在年龄段上与iPhone X重合,24-30岁用户占比35%,31-40岁用户占比33%。表明三星在3-5线城市依旧有相当的品牌影响力,但随着今年9月发布的新一代iPhone,以及华为、OPPO、vivo这种强渠道创新旗舰产品的渠道下探,再结合三星90%的用户品牌流失率来看,其在中国高端旗舰市场同样不容乐观。

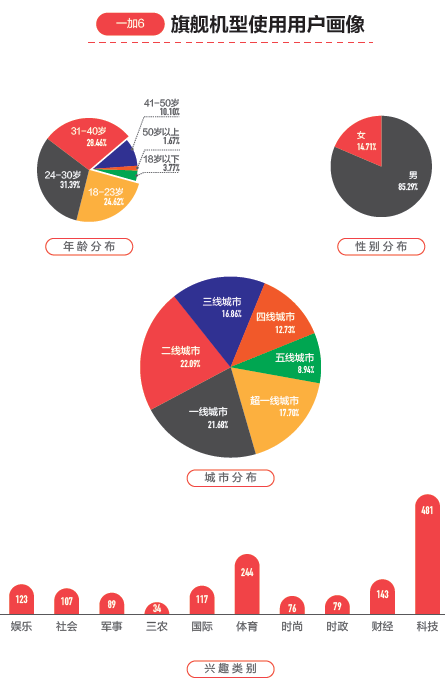

一加6

一加6是目前OnePlus在产品创新、市场销量、用户认可度上均有明显突破的产品。在印度3万卢比(约合3000元人民币)以上的高端市场,一加6更是在今年第二季度拿到了市场份额第一,超过了三星和苹果。

一加中国市场2017年销售占比约30%,今年一加6发布后中国市场热度一直不错。从数据来看,一加在中国也是一个“直男”品牌,男性用户占比85%;一二线用户占比61%;年龄段上分布则较为均衡:18-23岁占比25%,24-30岁占比31%,31-40岁占比28%,表明其品牌影响力更广,对未来进一步提升中国市场份额有正向推动作用。

坚果R1

锤子是一个话题关注度很高,但流量转化率很差的“奇特”品牌,坚果R1是锤子首款采用骁龙845平台的“水桶”机型,用户认可度将对锤子未来高端旗舰机型带来重要影响。

从数据来看,坚果R1男性用户占比高达86%,堪称“超级直男”机型,用户群也相对集中,24-30岁用户占比42%,31-40岁用户占比31%;一二线用户占比74%。过高的用户集中度,对于出货量并不大的锤子而言,并不是一个好事,很容易成为真正的“小众品牌”。而现阶段的锤子,最重要的是必须获得足够的市场体量,以便于尽可能获得更多的供应链、渠道议价权,罗老师要更加拼命了。

用户都去哪儿了?

零和博弈的存量市场,意味着一家企业获得“增量”,必然导致竞品企业“减量”,在明确“用户是谁”的情况下,争夺换机用户才是至关重要的“生死问题”。

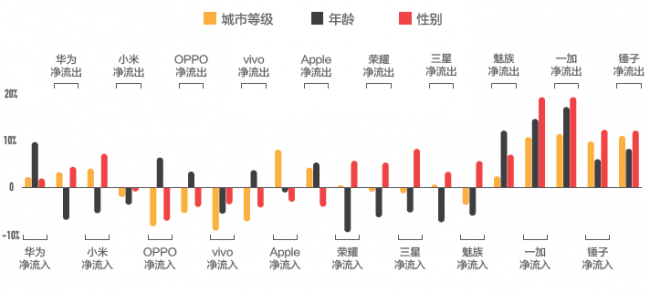

主要品牌净流入与净流出用户画像

从数据大趋势来看:

华为的净流入用户偏年轻,净流出用户偏年老,说明整个品牌正在逐渐变得年轻化。华为nova、荣耀在年轻用户群的快速扩张,以及P系列用户群开始向年轻用户下探,都起到了重要推动作用。

小米的净流入用户,年龄层偏老、性别偏男性,最直接的原因是红米系列已变成3-5线的“老人机”,而距离年轻换机用户的“消费升级”需求越来越远。

OPPO和vivo的净流入用户,渠道下沉程度高于净流出用户,说明两家品牌的渠道在精简的同时,下沉力度依旧还在加强,这对OV来说是一件好事。同时也说明其推出OPPO FIND X和vivo NEX这样的产品非常有必要,可以在一二线高端用户群体起到相反方向的拉伸左右,进一步提升其用户群覆盖和品牌影响力。

魅族和锤子类似,都是净流出用户远大于净流入用户,并且流出的用户都相对年轻,主要集中在一二线城市,表明这两个品牌中最优质、最具换机消费能力的用户群体正在流失。伴随用户品牌忠诚度下滑,这种高质量的用户群流失率还将加快。

具体到各个品牌细分数据方面:

苹果iPhone的用户品牌忠诚度接近59%,并且呈现回升趋势。不过依旧有约13%的用户流失到华为,相比华为流入到苹果的用户高了约6个百分点。表明即使有跨系统间体验的高门槛,只要有足够的产品创新力和品牌口碑,依旧可以影响用户跨系统进行产品换机。

苹果用户换机流向中,iPhone X即使价格高达8000元以上,仍旧有15.5%的iPhone换机用户选择购买,而iPhone 8 Plus/iPhone 8占比则仅为7.2%和3.9%。在高用户品牌忠诚度下,提高旗舰产品的售价,对于真正的高端用户而言影响并不明显。

华为手机是用户忠诚度最高的国产手机品牌,超过10%的品牌外流用户是苹果(17.48%)和荣耀(11.34%)。表明在高端旗舰市场,苹果的新一代iPhone升级,对国产手机旗舰系列依旧会造成冲击,而荣耀作为华为的互联网手机品牌,对华为用户品牌的流失起到了很高的“拦水坝”效应,进一步提升了华为手机整体的市场占有率。

华为换机用户中,约9%选择了Mate 10/Pro系列,流入高端机型用户的占比仅次于iPhone。再加上P20近期的数据,以及今年10月即将发布的Mate 20,华为有望在高端旗舰市场占比再创新高。同时,余承东的目标是,年内华为国内市场份额达到30%,对于其他手机品牌而言,显然并不是好消息。

小米手机用户流向中,除了小米品牌,流失去向前五的品牌有华为(12.9%)、苹果(12%)、OPPO(11.4%)、vivo(10.2%)、荣耀(9.2%),这五家品牌的小米用户流失率集中度约56%,表明小米在高端旗舰、年轻市场两个重要的用户群流失较为严重。小米在中国市场的未来,急需在中高端年轻市场取得明显突破,同时要解决占比销量80%的红米带来的“品牌下坠”作用。

OPPO用户流向中,除了自有品牌,用户流失率超过10%的品牌有vivo(18%)、苹果(15.9%)、华为(6.7%)。其推出Find X等旗舰产品,有望在下半年降低高端用户向苹果的流失率。

vivo用户流向中,除了自有品牌,用户流失率超过10%的品牌有OPPO(19.2%)、苹果(14.4%)、华为(12.3%)。OPPO和vivo向对方品牌的用户流失率都相对较大,但正负大致抵消。表明对于大部分用户,OV的产品在品牌界线和固有印象还是不够清晰。用户的品牌印象往往带有滞后性,不过随着vivo越来越多的体育营销策略和NEX的产品定位,预计vivo的品牌调性“硬朗性”会逐渐提升。

荣耀用户流向中,第一名竟然是华为(26%),第二名是荣耀(21%),之后是苹果(12.5%)、OPPO(11%)。两个华为自有品牌相加超过47%,表明荣耀在提升自有品牌忠诚度之外,其大部分换机升级用户依然流向了华为高端系列产品。从市场整体数据来看,荣耀今年6月甚至冲进了中国手机整体市场TOP3,不愧是中国手机企业中最成功的子品牌。

实际上OPPO在一加品牌之外,今年也向海外市场推出了子品牌Realme,小米也在海外高端市场推出了PocoPhone,在国内是黑鲨游戏手机的投资人。从手机发展历史来看,没有一家手机品牌可以在中国市场成功覆盖千元机到高端旗舰,三星苹果做不到,中国手机企业同样很难做到。推出子品牌,目前来看是应对不同目标用户群、渠道和品牌定价体系的一个好方式。

三星手机用户流向中,第一名也是华为(22.9%)、之后是苹果(22%)、OPPO(12.3%)、三星(10.6%)、vivo(10%)。也就是说,三星用户在换机过程中,只有10%依旧选择三星品牌,大部分用户都流失去了华为、苹果、OPPO和vivo。其中三星换机用户中,机型流失去向第一名的是iPhone X(3.44%),表明三星在丢失中低端市场之后,在真正的旗舰市场用户也在加速流失。

一加手机用户流向中,第一名的是苹果,并且高达25%,也就是说有1/4 的一加用户换机选择使用iPhone,表明其用户质量较高,同时其品牌忠诚度需要加强。流失用户比较集中的品牌还有小米(15.5%)、华为(12.2%)。

锤子的流失用户与一加很像,第一名的是苹果(23.6%),其他是锤子(17%)、华为(14.4%)、小米(13.4%),流失用户基本上都是高端用户,并且从其不断下滑的用户品牌忠诚度趋势来看,这种“回流”的几率并不大。

影响用户购机关键因素

根据中国信通院公布的数据,中国智能手机市场出货量在2016年四季度达到顶点(1.5亿台),然后开始掉头下行,至2018年第一季度达到低谷(8187万台),出货量数据几乎“腰斩”,二季度虽然出现了26.56%的反弹,但与2017年第二季度同期相比依旧减少了近1000万台。表明中国智能手机市场的下滑已经减速,但仍处于趋势性下滑态势。

成熟换机市场与出货量规模下滑,必然带来手机品牌高度集中化。至2018年二季度TOP 10品牌份额已达92.6%。而根据Canalys数据,四大国产品牌华米OV的市场份额甚至高达82%,其他品牌的出货量则同比下滑51%。头部品牌的竞争已经刺刀见红,中小品牌会更加艰难。一些手机品牌将2020年的5G视为“弯道超车”机会,但能不能撑到两年后还不好说,而且在重大技术革新机会面向,基本上还是强者恒强,谁也不会再犯3G转4G时期一些“翻车”企业的错误。

有两个数据比较重要,一是国内智能手机平均销售价格在2017年四季度达到顶峰(2650元),随后也调头下滑,今年前两个季度已连续出现两次约7%的同比下滑。表明用户对未来的购买预期整体上再降低,这对所有消费品电子企业来说都不是一个好消息,相对更换高频的手机市场更是如此。

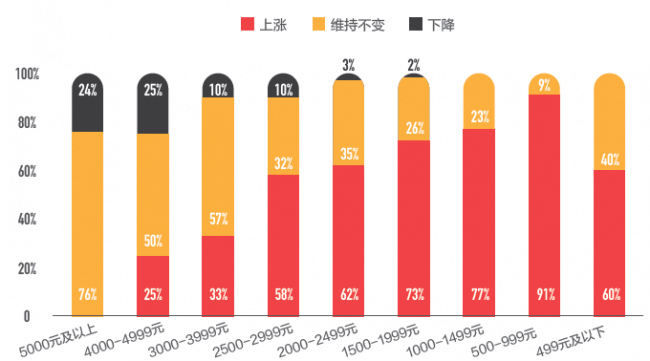

第二个是用户的购机预售细分数据,在1999元以下的老机型用户,换机消费升级意愿非常明显(高于73%),2000-2999元价位的老机型用户,换机消费升级趋势开始减弱(58%以上),而在4000元以上档位的老机型用户,换机消费升级明显较低。

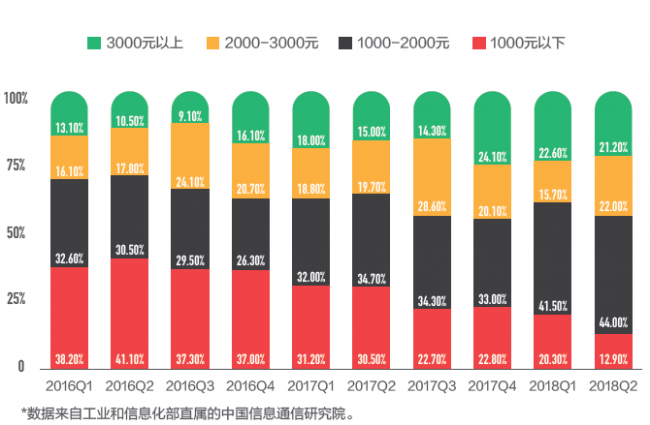

来中国信通院的数据也印证了这一趋势,从2017年二季度到2018年二季度,千元机以下的换机市场份额从30.5%下降至12.9%;最大的市场空间还是1000-2000元,份额从34.7%增加至44%;而2000-3000元的中高端市场份额从19.7%小幅升至22%,3000元以上高端市场虽然在2017年四季度达到24.1%的顶峰,但随后不断下滑,至2018年二季度已下滑至21.2%。

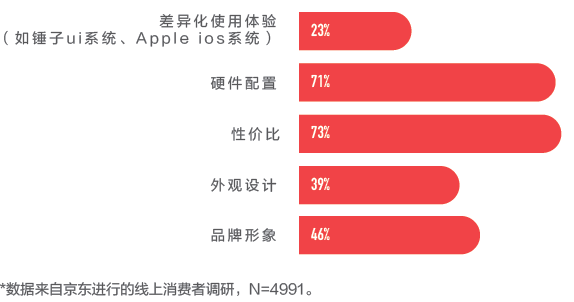

对于换机用户来说,影响购机参考的主要因素分别是:性价比、硬件配置、品牌形象、外观设计、差异化使用体验。

在同样性价比、硬件配置情况下,选择自己喜欢的品牌和外观设计,同时兼顾上手使用体验,仍是绝大部分中国换机用户的共同心理。

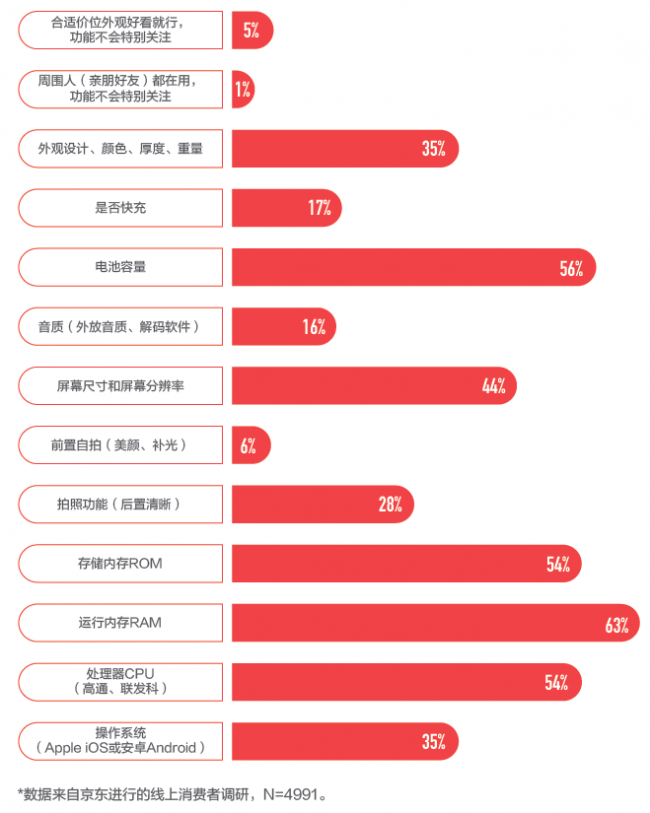

在用户购机功能关注点上,排名前五的分别是:运行内存、电池容量、机身存储、CPU、屏幕,基本上都是硬件层面。运行内存排名第一,这也是今年很多Android旗舰普遍采用8GB RAM+128GB以上ROM的主要原因。

在换机周期上,1500-1999元人群更倾向在1至2年内换机,这是一个对价格敏感又对体验要求较高的人群,也是目前大部分手机企业重点争夺的换机人群市场。而高端机型用户的换机周期明显拉长,其中4000元以上的换机用户,换机周期普遍提升至2-3年,这意味着其一旦选择现在或未来换机,那么下次的换机时间点就将跨入5G之后。对于每家TOP手机企业而言,全力争夺高端用户,不仅是争夺是当前换机市场,更是抢占未来5G的重要起跑点。

《壹观察》认为,在成熟换机市场,每家手机企业都更加注重深度洞察用户需求和市场趋势判断。今日头条联合京东手机、中国信通院近期推出的《2018上半年用户手机换购行为洞察白皮书》,用大数据准确回答了手机企业现阶段普遍关心的“终极三问”,对于企业在复杂的市场竞争中占据有利竞争位置非常重要。

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

刘强东为老家宿迁光明村村民送出万件年货

昨夜今晨:国家发改委推进两新补贴全国统一化 石头科技发布多款新品

联想moto X70 Air Pro AI手机正式发布:不止Air,有AI更Pro

董明珠言论被曲解 广汽集团澄清“格力芯片”替代传闻

驱动号 更多